Technologie et innovation

Obligations

L’accélération de l’inflation et le ralentissement de la croissance mondiale sont deux thèmes dominants qui assombrissent l’environnement actuel du marché. L’incertitude géopolitique croissante, le resserrement de la politique monétaire, les défis de la chaîne d’approvisionnement et la hausse des prix des marchandises concourent tous à la probabilité d’une période de stagflation à l’échelle mondiale.

Jamais le brouillard n’a été aussi épais sur le chemin qui mène à la normalité, mais avec une vision à long terme, on peut mieux comprendre le robuste effet normalisateur que pourraient avoir les forces désinflationnistes telles que l’augmentation des niveaux d’endettement, les progrès technologiques et le vieillissement démographique. Le fait de bien comprendre ces éléments peut aider les investisseurs à mieux s’orienter.

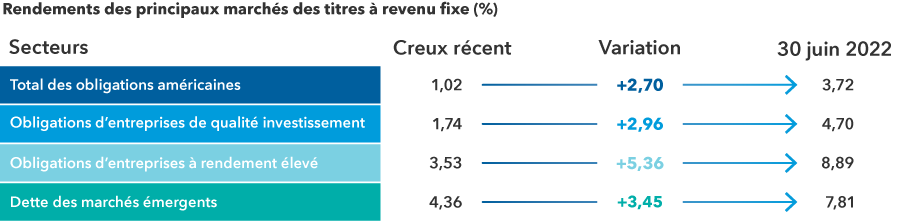

Investir dans des titres à revenu fixe en période d’inflation élevée et de hausse des taux d’intérêt peut sembler inquiétant. Toutefois, les rendements initiaux actuels offrent un point d’entrée intéressant pour les investisseurs. Dans tous les segments obligataires, les taux de rendement se sont nettement redressés par rapport à leurs plus bas observés ces dernières années.

La hausse des rendements reflète un potentiel de revenus plus important sur les marchés obligataires

Sources : Bloomberg Index Services Ltd., J.P. Morgan. Au 30 juin 2022. Les rendements sectoriels ci-dessus comprennent l’indice Bloomberg U.S. Aggregate, l’indice Bloomberg U.S. Corporate Investment Grade, l’indice Bloomberg U.S. Corporate High Yield et l’indice mixte composé à 50 % de l’indice J.P. Morgan EMBI Global Diversified et à 50 % de l’indice J.P. Morgan GBI-EM Global Diversified. Période considérée : de 2020 à aujourd’hui. Les dates relatives aux creux sont, de haut en bas : 4 août 2020, 31 déc. 2020, 6 juill. 2021 et 4 janv. 2021.

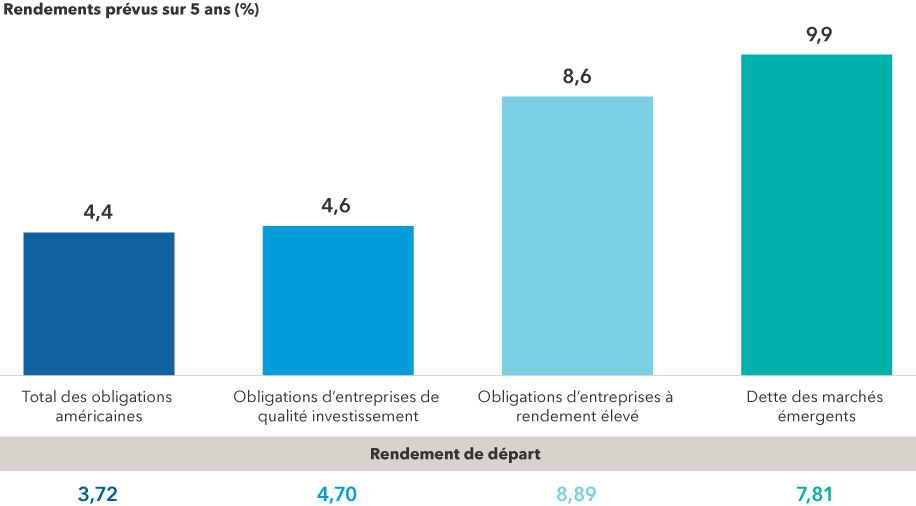

Si l’on se fie à l’histoire, les revenus totaux pourraient grimper au cours des prochaines années compte tenu des taux actuels. Dans ce contexte, il pourrait être avantageux d’investir dans des obligations de diverses catégories d’actifs à revenu fixe, notamment de qualité investissement, à rendement élevé et des marchés émergents. Ce revenu plus élevé peut offrir un meilleur coussin pour les rendements totaux au fil du temps, même si les mouvements de prix restent volatils. En fait, les titres à revenu fixe traditionnels pourraient potentiellement contribuer à satisfaire une plus grande partie des besoins de revenus des investisseurs que ce n’était le cas ces dernières années.

Historiquement, aux niveaux de rendement actuels, les rendements à plus long terme ont été solides

Sources : Capital Group, Bloomberg, J.P. Morgan. Taux de rendement et données de rendement mensuel en USD au 30 juin 2022, remontant à janvier 2000 pour tous les secteurs, sauf pour la dette des marchés émergents, qui remonte à janvier 2003. Les rendements sectoriels en USD ci-dessus comprennent l’indice Bloomberg U.S. Aggregate Bond, l’indice Bloomberg U.S. Corporate Investment Grade, l’indice Bloomberg U.S. Corporate High Yield, et l’indice mixte composé à 50 % de l’indice J.P. Morgan EMBI Global Diversified et à 50 % de l’indice J.P. Morgan GBI-EM Global Diversified. Les résultats passés ne sont pas garants des résultats futurs.

Malgré la volatilité actuelle, le vaste univers du crédit offre aux investisseurs de nombreuses occasions d’ajouter de la valeur au moyen d’une recherche ascendante et d’une sélection de titres dans chacun des quatre principaux secteurs du crédit : obligations à rendement élevé, obligations de qualité investissement, dette des marchés émergents et créances titrisées (ou créances adossées à des prêts automobiles, des créances sur cartes de crédit ou d’autres actifs). Le fait de garder une vision de long terme et de recourir à une approche équilibrée peut faciliter le processus.

Les investisseurs qui recherchent un portefeuille équilibré doivent s’assurer que leur allocation de titres à revenu fixe répond aux quatre rôles clés que les obligations sont censées jouer dans un portefeuille.

1. Diversification par rapport aux actions : lorsque le marché des actions connaît des difficultés, le fait de détenir des obligations avec une faible corrélation aux actions peut donner lieu à un portefeuille moins volatil.

2. Préservation du capital : la répartition des titres à revenu fixe devrait permettre de protéger le capital dans la plupart des environnements de marché, en particulier lorsque les taux et les prévisions de taux ont augmenté.

3. Revenu : une des fonctions essentielles des obligations au sein d’un portefeuille est de fournir un revenu fiable.

4. Protection contre l’inflation : les obligations liées directement à un indice d’inflation peuvent aider à protéger le pouvoir d’achat d’un investisseur.

En particulier, les obligations d’entreprises de qualité investissement sont devenues plus attrayantes à mesure que les fondamentaux des entreprises continuent de s’améliorer, avec des niveaux d’endettement relatifs en baisse pour les obligations de qualité investissement en Europe et aux États-Unis. Les évaluations semblent également attrayantes, le rendement total des entreprises de qualité investissement ayant augmenté parallèlement à la hausse des obligations d’État et à l’élargissement des écarts.

Les fondamentaux des obligations américaines à rendement élevé se sont également améliorés. La qualité de crédit du marché s’est améliorée, avec une proportion plus élevée d’entreprises notées BB et une part plus faible d’obligations notées CCC, ce qui pourrait contribuer à rendre le marché plus résistant à un ralentissement de la croissance. Les défauts de paiement sont actuellement très limités et, bien qu’ils puissent augmenter en cas de récession, nous pensons que le coussin de rendement et la sélection active de titres peuvent compenser les risques éventuels. Les taux de rendement sont également devenus plus intéressants, passant des faibles niveaux atteints en 2021 à 7,5 % actuellement. Cela dit, comme la volatilité devrait rester élevée et que l’incertitude continue de plomber l’économie, nous positionnons nos portefeuilles de crédit de manière défensive en mettant l’accent sur les fondamentaux et la recherche ascendante.

L’univers de la dette des marchés émergents (DME) s’est considérablement élargi et approfondi au cours des dernières décennies et, à mesure que la catégorie d’actifs s’est développée, elle attire de plus en plus d’investisseurs. Les émissions ont augmenté, améliorant ainsi la liquidité. Cela étant dit, l’augmentation de l’inflation, le ralentissement de la croissance mondiale, le resserrement de la politique monétaire américaine et la montée en flèche du dollar américain ont tous pesé sur le secteur.

Le conflit entre la Russie et l’Ukraine a créé un vent contraire supplémentaire par rapport à d’autres créances d’entreprises des marchés développés ayant une notation comparable. Il existe cependant des raisons d’être optimiste quant à l’avenir des marchés émergents. Les niveaux de rendement actuels peuvent offrir une protection importante contre une nouvelle volatilité.

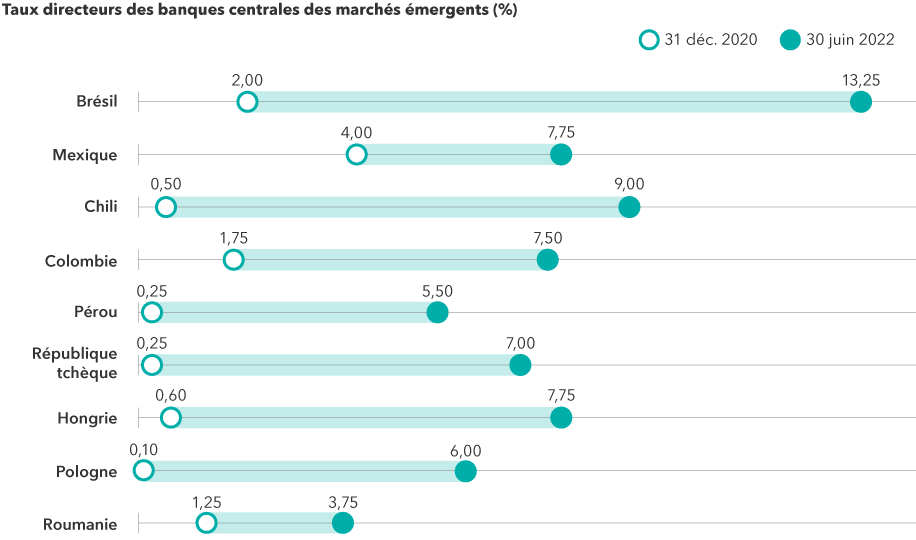

De nombreux pays émergents ont augmenté leurs taux d’intérêt de manière agressive

Sources : Capital Group, Bloomberg, J.P. Morgan, Morningstar. Au 30 juin 2022.

La dette en monnaie locale est le segment de la catégorie d’actifs DME qui s’est le plus développée depuis un certain temps et constitue désormais la plus grande partie de l’univers. Il s’agit justement du secteur que nous privilégions. Par rapport aux marchés développés, les banques centrales des marchés émergents sont beaucoup plus avancées dans le resserrement de leur politique. En outre, l’augmentation de l’inflation de base sur les marchés émergents a généralement été plus modeste que sur les marchés développés. Des hausses de taux plus agressives associées à une inflation plus modérée suggèrent une bonne valeur pour la duration des marchés émergents. Sur la plupart de ces marchés, les coûts de couverture sont élevés, de sorte que notre exposition à la duration se fait principalement sur une base non couverte.

Dans l’ensemble, les monnaies des pays émergents restent sous-évaluées, mais la sélectivité demeure essentielle pour évaluer les monnaies des pays exportateurs de marchandises. Nous avons toujours une opinion constructive sur les prix des marchandises, car les pénuries d’approvisionnement n’ont pas été atténuées. Les problèmes d’approvisionnement se sont dans de nombreux cas aggravés. De manière générale, cependant, l’activité mondiale reste à un niveau raisonnable. En tant que tel, les prix des marchandises conservent un avantage structurel.

Le crédit titrisé peut également offrir un large éventail d’opportunités d’investissement dans les sous-secteurs des prêts adossés à des actifs, de l’immobilier commercial, des prêts hypothécaires non garantis et des prêts à effet de levier garantis. Bon nombre des moteurs fondamentaux de ces secteurs sont distincts du crédit d’entreprise et du crédit souverain. Cela permet de diversifier un portefeuille.

Nous trouvons actuellement une bonne valeur sur le marché des prêts à un seul actif et à un seul emprunteur. Ces investissements de niche créent des risques plus concentrés que les titres adossés à des créances hypothécaires commerciales (TACHC) traditionnels, mais le marché est surtout constitué de propriétés de très grande qualité et se prête particulièrement bien à une recherche fondamentale approfondie et spécifique à la propriété. Les investisseurs peuvent ainsi accéder à des actifs spécifiques qu’ils trouvent intéressants. Ce secteur est peu étudié par de nombreux acteurs du marché, ce qui permet à notre équipe d’analystes en crédits titrisés d’identifier de nombreuses opportunités d’investissement sous-évaluées.

Bien que l’incertitude soit de mise sur les marchés jusqu'à nouvel ordre et que l’environnement d’nvestissement soit difficile pour les investisseurs du monde entier, des opportunités continueront d’apparaître pour les gestionnaires actifs dotés de solides capacités de recherche, et l’allocation en actifs obligataires sera plus que jamais indispensable.

Ce commentaire a été republié ici avec la permission de Global Investor Group, éditeur du magazine Global Investor (l’article est disponible en anglais seulement). Des graphiques et des données supplémentaires ont été ajoutés par l’équipe de Capital Ideas.

Les notations des obligations, qui vont généralement de AAA/Aaa (la plus élevée) à D (la plus basse), sont attribuées par les agences de notation de crédit comme Standard Poor’s, Moody’s ou Fitch afin d’indiquer la solvabilité d’un émetteur.

L’indice Bloomberg U.S. Aggregate représente le marché américain des obligations à taux fixe de qualité investissement.

L’indice Bloomberg U.S. Corporate Investment Grade représente l’univers des débentures et des billets garantis de qualité investissement, émis publiquement par des entreprises américaines et certains pays étrangers, qui répondent aux exigences d’échéance, de liquidité et de qualité.

L’indice Bloomberg U.S. Corporate High Yield couvre l’univers de la dette à taux fixe qui n’est pas de qualité investissement.

L’indice mixte composé à 50 % de l’indice J.P. Morgan EMBI Global Diversified et à 50 % de l’indice J.P. Morgan GBI-EM Global Diversified est un indice de référence de la dette des marchés émergents à pondération unique qui

suit les rendements totaux des obligations libellées en dollars américains émises par des entités souveraines et quasi-souveraines des marchés émergents, en plus de l’univers des obligations d’État des marchés émergents à taux fixe, liquides et régulièrement négociées, en monnaie locale, auxquelles les investisseurs internationaux peuvent s’exposer. L’indice mixte composé à 50 % de l’indice J.P. Morgan EMBI Global et à 50 % de l’indice J.P. Morgan GBI-EM Global Diversified combine l’indice J.P. Morgan EMBI Global et l’indice J.P. Morgan GBI-EM Global Diversified en pondérant leurs rendements totaux cumulatifs à 50 % chacun. Cela suppose que le mélange est rééquilibré mensuellement.

Nos dernières perspectives

-

-

Investissement à long terme

-

Actions mondiales

-

Actions américaines

-

Investissement à long terme

POINTS DE VUE CONNEXES

-

Technologie et innovation

-

Investissement à long terme

-

Investissement à long terme

Les placements dans un fonds commun de placement peuvent donner lieu à des commissions de courtage, des commissions de suivi, des frais de gestion et d’autres charges. Veuillez lire le prospectus avant de faire un placement. Les fonds communs de placement ne sont pas garantis, leur valeur fluctue souvent et les rendements passés peuvent ne pas se reproduire.

À moins d’indication contraire, les professionnels en placement mentionnés ne gèrent pas les fonds communs de placement canadiens de Capital Group.

Les mentions d’entreprises ou de titres en particulier, le cas échéant, sont indiquées à titre d’information ou d’exemple seulement et ne doivent pas être interprétées comme étant validées par Capital Group. Les points de vue exprimés sur une entreprise, un titre, une industrie ou un secteur du marché en particulier ne doivent pas être interprétés comme une indication d’intention d’achat ou de vente d’un fonds d’investissement ou de titres détenus par un fonds d’investissement. Ces points de vue ne doivent pas être considérés comme des conseils de placement ni des recommandations d’achat ou de vente.

Les déclarations attribuées à une personne représentent les opinions de cette personne à la date de publication et ne reflètent pas nécessairement les opinions de Capital Group ou de ses sociétés affiliées. Les présents renseignements visent à mettre en évidence certaines questions. Ils ne doivent pas être considérés comme exhaustifs ni comme constituant des conseils. Les renseignements fournis sont présentés à titre indicatif uniquement et ne visent pas à fournir des conseils sur le plan fiscal, juridique ou financier. Nous déclinons toute responsabilité à l’égard d’informations inexactes, tardives ou incomplètes, ainsi qu’à toute décision prise en fonction de ces informations. Les renseignements contenus dans les présentes ont été fournis sans vérification et peuvent faire l’objet de modifications. Les fonds Capital Group sont offerts au Canada par l’intermédiaire de courtiers inscrits. Pour de plus amples renseignements, veuillez consulter votre conseiller financier ou votre conseiller fiscal.

Les énoncés prospectifs ne garantissent aucunement les rendements futurs, et les événements et les résultats réels pourraient différer sensiblement de ceux qui sont exprimés ou sous-entendus dans les énoncés prospectifs des présentes. Les lecteurs sont encouragés à examiner attentivement ces facteurs et d’autres avant de prendre une quelconque décision de placement, et il leur est vivement conseillé de ne pas se fier indûment aux énoncés prospectifs.

L’indice composé S&P 500 (l’« indice ») est un produit de S&P Dow Jones Indices LLC ou de ses entreprises affiliées, dont l’utilisation a été concédée sous licence à Capital Group. © 2024 S&P Dow Jones Indices LLC, une division de S&P Global, ou de ses entreprises affiliées. Tous droits réservés. La redistribution ou la reproduction, en partie ou en totalité, sont interdites sans l’autorisation écrite de S&P Dow Jones Indices LLC.

Source FTSE : London Stock Exchange Group plc et les entreprises du groupe (collectivement, le « groupe LSE »). © Groupe LSE 2024. FTSE Russell est une appellation commerciale de certaines entreprises du groupe LSE. « FTSE® » est une marque de commerce des entreprises membres du groupe LSE concernées, utilisée sous licence par toute autre entreprise membre du groupe LSE. Tous les droits à l’égard des indices FTSE Russell ou de leurs données sont acquis auprès de l’entreprise membre du groupe LSE concernée à qui appartiennent les indices ou les données. Ni le groupe LSE ni ses concédants de licence n’acceptent de responsabilité pour les erreurs ou les omissions dans les indices ou les données, et aucune partie ne peut se fier aux indices ou aux données de la présente communication. Aucune autre publication des données du groupe LSE n’est permise sans le consentement écrit de l’entreprise membre du groupe LSE concernée. Le contenu de la présente communication n’est pas promu, parrainé ou endossé par le groupe LSE. L’indice n’est pas géré et il est impossible d’y investir directement.

BLOOMBERG® est une marque de commerce et une marque de service de Bloomberg Finance L.P. (collectivement dénommée « Bloomberg » avec ses entreprises affiliées). Bloomberg ou ses concédants de licence détiennent tous les droits patrimoniaux sur les indices Bloomberg. Ni Bloomberg ni ses concédants de licence n’approuvent le présent document ni ne garantissent l’exactitude ou l’exhaustivité des renseignements qu’il contient et, dans toute la mesure où cela est permis par la loi, aucune de ces parties ne saurait être tenue responsable des préjudices ou dommages pouvant en découler. Les investisseurs ne peuvent pas investir directement dans un indice.

MSCI n’approuve, ne revoit ou ne produit pas les rapports publiés sur ce site, ne donne aucune garantie explicite ou implicite, ne fait aucune déclaration ni ne peut être tenue responsable quant aux données présentées. Vous ne pouvez ni redistribuer les données de MSCI ni les utiliser comme base pour d’autres indices ou produits de placement.

Capital Group estime que les logiciels et l’information de FactSet sont fiables. Toutefois, Capital Group ne sera pas tenue responsable des inexactitudes, des renseignements incomplets ou de la mise à jour de l’information par FactSet. Les renseignements fournis dans ce rapport ont pour but de vous fournir un compte rendu approximatif des caractéristiques du fonds et du gestionnaire à la date indiquée. Cette information n’est pas indicative des décisions d’investissement futures et n’est pas utilisée dans le cadre de notre processus de décision d’investissement.

Les indices ne sont pas gérés et il est impossible d’y investir directement. Les rendements représentent la performance passée et ne garantissent aucunement les rendements futurs; ils ne représentent pas un placement précis.

Toutes les marques de commerce de Capital Group appartiennent à The Capital Group Companies, Inc., ou à une société affiliée située au Canada, aux États-Unis ou dans d’autres pays. Tous les autres noms de sociétés mentionnés sont la propriété de leurs sociétés respectives.

Les fonds Capital Group et Gestion d'actifs Capital International (Canada), Inc. font partie de Capital Group, un gestionnaire de placements d’envergure mondiale qui a été créé en 1931 à Los Angeles, en Californie. Capital Group gère des actions par l’intermédiaire de trois groupes de placement. Ces groupes prennent des décisions relatives aux placements et aux votes par procuration de façon indépendante. Des professionnels en placements à revenu fixe fournissent à l’ensemble de Capital Group des services de recherche et de gestion des placements en titres à revenu fixe; par contre, dans le cas des titres présentant les caractéristiques des actions, ils agissent uniquement pour le compte de l’un des trois groupes de placement en actions.

Les fonds Capital Group sur ce site Web sont offerts uniquement aux résidents canadiens.

Mike Gitlin

Mike Gitlin